Đầu tư luôn tiềm ẩn rủi ro. Nếu vụ đầu tư nào không có rủi

ro, lợi nhuận kì vọng chắc chắn sẽ rất thấp. Thuật ngữ high risk high EXPECTED

return (mà mọi người thường bỏ quên chữ EXPECTED) xuất hiện từ thời La Mã &

vẫn luôn đúng trong đầu tư & kinh doanh. Nhiều doanh nghiệp, ngân hàng, quỹ

đầu tư… mãi chạy theo chữ return, bỏ quên chữ RISK dẫn đến nhiều hậu quả to lớn.

Bong bóng bất động sản ở VN là 1 ví dụ điển hình cho việc chạy theo high return

làm cho nhiều công ty bất động sản, ngân hàng & nhà nước phải điêu đứng &

vẫn đang loay hoay tìm cách giải quyết cục nợ này.

Kỹ nghệ tài chính ngày càng phát triển làm cho rất nhiều

sáng kiến kiểm soát, hedging rủi ro ra đời. Nhưng trước khi tìm cách hedging rủi

ro, hãy tiến hành phân loại các loại rủi ro khác nhau mà bất kì doanh nghiệp

nào cũng có thể gặp phải.

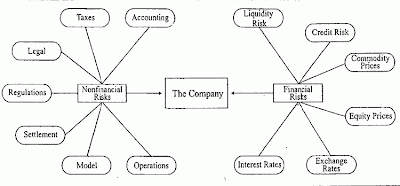

Các rủi ro 1 doanh nghiệp gặp phải có thể phân thành 2 loại

là rủi ro tài chính & rủi ro phi tài chính như hình vẽ bên dưới:

Trong đó, loại rủi ro mà chúng ta quen thuộc nhất chính là rủi

ro thị trường, bao gồm rủi ro lãi suất, rủi ro tỉ giá, rủi ro giá cả hàng hoá

& rủi ro giá chứng khoán.

Để phân tích, đánh giá & hedging cho tất cả các loại rủi

ro trên có lẽ phải viết 1 bài nghiên cứu hàng trăm trang mới đủ. Trong 1 bài viết

tầm 1000 chữ thế này, người viết chỉ xin giới thiệu đến bạn đọc 1 loại risk rất

phổ biến, nhiều doanh nghiệp gặp phải & có thể dùng các công cụ phái sinh để

hedging được, đó là rủi ro tỉ giá.

Rủi ro tỉ giá biến động ảnh hưởng đến rất nhiều loại hình

doanh nghiệp, đặc biệt là các công ty đa quốc gia (MNC). Bất kì công ty nào có

hoạt động mua bán hàng hoá với đối tác ở nước ngoài đều chịu loại rủi ro này. Rủi

ro tỉ giá được phân thành 3 loại:

1/ Rủi ro giao dịch (Transaction exposure)

Rủi ro giao dịch nảy sinh khi 1 công ty A bán hàng cho công

ty B ở nước ngoài & sẽ thu tiền trong tương lai gần. Vì xuất khẩu nên sẽ

thu về đồng ngoại tệ, như vậy nếu tỉ giá biến động mạnh thì công ty A sẽ đổi

ngoại tệ thành nội tệ không đúng với kì vọng của họ. Công ty A có thể dự đoán tốt

nhu cầu tiêu dùng ở nước B, đặt giá bán cạnh tranh, kiếm lời được 10% cho lô

hàng đó. Nhưng họ không phải là chuyên gia về tỉ giá nên rất khó dự đoán từ lúc

bán hàng đến khi nhận tiền ngoại tệ về, tỉ giá sẽ biến động thế nào. Giả sử nhận

1 cục ngoại tệ về, ngoại tệ đó mất giá 10% so với lúc bán hàng thì xem như toàn

bộ lợi nhuận của lô hàng bị tỉ giá ăn hết. Vì vậy nhiều doanh nghiệp chọn cách

dùng derivaties chốt 1 tỉ giá dòng tiền mình sẽ nhận được luôn.

2/ translation exposure

Ngoài rủi ro về dòng tiền, tỉ giá còn ảnh hưởng việc chuyển

đơn vị tiền tệ của báo cáo tài chính từ đồng nội tệ sang ngoại tệ. Ví dụ 1 MNC

có chi nhánh ở nhiều quốc gia, cuối năm muốn hợp nhất báo cáo tài chính về đồng

USD, trong khi công ty con ở VN lại trình bày bằng đồng VND. Lợi nhuận theo

BCTC cty con là tăng 20% so với đầu năm, nhưng do tỉ giá USD: VND tăng lên, khiến

cho khi đổi BCTC sang đồng tiền USD lợi nhuận chỉ còn tăng 15%. Loại rủi ro này

gọi là translation exposure. Không phải tất cả các MNC đều chịu rủi ro này. Nhiều

MNC tổ chức hệ thống kế toán, phần mềm kế toán nhất quán cho cả tập đoàn nên

quy định mọi chi nhánh phải hạch toán chung 1 đồng tiền. Vì vậy khi translation

BCTC sẽ ko gặp loại rủi ro này.

3/ Rủi ro kinh tế (economic exposure)

Cuối cùng, tỉ giá biến động có thể làm cho hàng hoá & dịch

vụ của công ty A mất lợi thế cạnh tranh so với sản phẩm tương tự ở quốc gia

khác. Loại rủi ro này tác động đến tất cả các công ty, bất kể là công ty đó có

giao dịch ở thị trường nước ngoài hay không. Ví dụ đồng Bạc Thái tự nhiên tăng

giá trị lên, làm hàng hoá dịch vụ của Thái sẽ mắc lên tương đối so với đồng

VND. Ngày trước người VN hay qua Thái du lịch thư giãn vì giá rẻ và…, tự nhiên

bi giờ đổi tiền qua Thái chơi thấy mắc lên nên số người đi sẽ ít hơn

Các cty du lịch ăn uống

& các dịch vụ khác của Thái bị giảm doanh thu do ít khách hơ , mặc dù tất cả

các giao dịch đều dùng đồng bạc Thái ở nước Thái, ko có giao dịch nào ở nước

ngoài. Đây chính là economic risk.

Trong 3 loại exchange

rate risk như trên, translation risk muốn giảm thì phải tập trung thật nhiều

vào kế toán hàng ngày, hàng tháng, rất phứt tạp & ko hiệu quả. Economic

risk muốn giảm thì phải dự đoán thay đổi tỉ giá, cung cầu ngoại tệ của thị trường

để đoán hướng đi tỉ giá, cũng rất phứt tạp & gần như ngoài tầm của doanh

nghiệp. Vì vậy doanh nghiệp chỉ tập trung vào transaction risk. Có rất nhiều

công cụ, & dễ hedging vì doanh nghiệp biết rõ transaction nào bị risk đồng

ngoại tệ gì nên hedging không khó.

Các công cụ để hedging transation risk là các sản phẩm phái

sinh (derivatives) như forward, option, future, swap, mỗi loại có 1 đặc điểm

riêng & phí khác nhau. DN tuỳ theo yêu cầu mà dùng loại nào cho hiệu quả

Không có nhận xét nào:

Đăng nhận xét